به گزارش پایگاه خبری تحلیلی رادار اقتصاد به نقل از فرهیختگان در هفتههای اخیر در مجمع شرکتهای بورسی از رخدادهای معمول بازار سرمایه ایران بحث و جدلهایی شده که در مواردی اختلافات و درگیری در مجامع به زد و خورد منتهی شده است. در سال ۱۴۰۰ و همزمان با افت عجیبوغریب ارزش سهام بسیاری از شرکتها، مناقشه و درگیری فیزیکی در مجامع عمومی چندینمرتبه رخ داد و بیم آن میرود که تبدیل به یک رویه در بازار سرمایه شود. ریزش ارزش سهام، کامل نبودن توضیحات مدیران ارشد، بینتیجه ماندن شکایت سهامداران، بیاعتمادی سهامدار خرد به مدیران ارشد شرکت، قانع نشدن سهامداران از توضیحات مدیران عامل شرکتهای پذیرفتهشده در بورس ازجمله مهمترین موضوعاتی است که از دید بازار سرمایه دلیل تکرار مناقشات و درگیری فیزیکی در مجامع شرکتهای بورسی است. اما در این گزارش نشان دادهایم که «بیارزش بودن سهامها» و «سرمایهگذاری کورکورانه» دو دلیل اتفاقات غمانگیز این روزهای بازار بورس کشور است. ۷۰ سهم مورد بررسی در این گزارش در بازه زمانی ۲۱/۱۰/۱۳۹۸ تا ۲۰/۰۵/۱۳۹۹ بهطور میانگین ۶۰۰درصد رشد قیمتی داشتهاند، و این رشد درحالی بوده که شاخص کل بازار در این مدت ۳۰۰درصد صعود کرده است. اما همین ۷۰ سهم در بازه زمانی ۲۰/۰۵/۱۳۹۹ تا ۰۹/۱۰/۱۴۰۰ بین ۵۰ تا ۹۹درصد افت قیمتی داشتهاند (۴۸ سهم ضرر بین ۸۰ تا ۹۹درصد) و اتفاقا ۱۵ شرکت در پایان سال ۹۸ دارای زیان انباشته بودهاند که نشان از سرمایهگذاری کورکورانه دارد. متاسفانه بازندههای اصلی این سناریوها سرمایهگذاران خرد و گرفتار شدن آنها در تلههای گاوی است. ذکر این نکته ضروری است که این گزارش بههیچوجه نقش سیاستگذاری اشتباه دولت در اتفاقات سال ۱۳۹۹ بورس را رد نمیکند، اما در کنار آن، سرمایهگذاری کورکورانه و همچنین «پروژهای شدن و باد کردن» یکسری از سهمها از سوی برخی افراد و گروهها نیز در سقوط سال ۱۳۹۹ بورس نقشه داشته است.

شتکوینهای بورسی

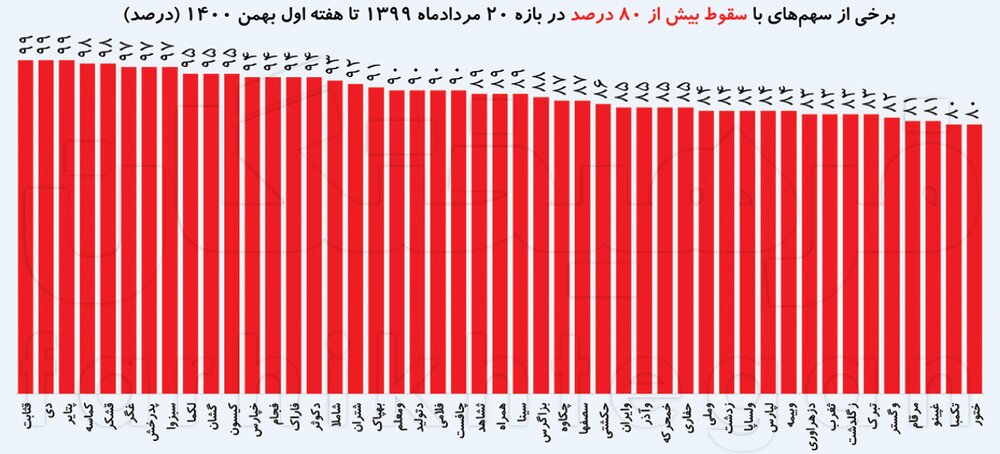

احتمالا تابهحال نام «دوجکوین و شیبا» در بازار ارزهای دیجیتال به گوشتان خورده است. این دو ارز در دسته میمکوین یا شتکوینها قرار میگیرند و معروفترین ارزهای این دستهبندی هستند که شهرت خود را تا حدی مدیون ایلان ماسک هستند. میمکوینها و شتکوینها همانند نامشان جهت تفریح و سرگرمی ساخته شده و مورد معامله قرار میگیرند. میمکوینها ارزهای دیجیتالی هستند که با الهام از اتفاقات و جریاناتی که در رسانههای اجتماعی و اینترنت رخ میدهد، به وجود آمدهاند. غالبا میمکوینها ارزش ذاتی و کاربردی ندارند و بیشتر جنبه سرگرمی دارند. حتی برخی از آنها با هدف کلاهبرداری به دنیای رمزارزها عرضه میشوند. همچنین شتکوینها نیز بدون ارزش، هدف و قابلیت خاصی هستند و بهطورکلی این عبارت به بیارزش بودن ارزی که شتکوین تلقی میشود، اشاره دارد. ارزش این ارزهای دیجیتال معمولا براساس حدس و گمان یا تحتتاثیر نظرات افراد سرشناس تعیین میشود یا تغییر میکند و مانند سایر ارزهای دیجیتال دارای نوسان است. بهطورکلی میمکوینها و شتکوینها فاقد هرگونه توزیع ثروت، حاکمیت، کیفیت و فناوری نوآورانه هستند. به نظر میرسد که از الان بهبعد بورس ایران نیز به این دستهبندی نیاز داشته باشد و برخی سهامها در ردیف «شیتسهمها» باید تلقی شوند. به این منظور که برخی سهامها بدون ظرفیت بنیادی خاصی بوده که صرفا با فضاسازی صفحات و کانالهای مجازی و البته تحرکات بازیگران خاص صعود قیمتی عجیبی را تجربه میکنند و درنهایت با سقوط قیمتی عجیبتری هم روبهرو میشوند. درست مثل آنچیزی که در یک سال اخیر دو ارز دیجیتال دوجکوین و شیبا رقم زدهاند. در بازار ایران، بسیاری از سهامهای ارزنده نیز درگیر فضای رکودی بازار شده و با افت قیمتی مواجه بودهاند؛ اما نگاهی به بازدهی صنایع و سهامها در یک سال اخیر نشان میدهد برخی چندینبرابر افت شاخص کل به کاهش ارزش مبتلا شدهاند. در این گزارش ۷۰ سهم پرضرر بازار بورس شناسایی شدهاند که ۴۸ سهم بین ۸۰ تا ۹۹درصد زیان در بازه زمانی ۲۰/۰۵/۱۳۹۹ تا ۰۹/۱۰/۱۴۰۰ را رقم زدهاند.

سقوط شارپی بعد از صعودهای شارپی

با توجه به ورود شاخص بورس بر مدار نزولی از سال گذشته، معاملات بورس از مدتها قبل، تحتتاثیر هیجانات ایجادشده در این بازار وارد دوران نوسانی شد و ضرر و زیان سهامداران را بهدنبال داشت؛ نوسانهای متعدد بورس باعث شده که برخی سهامداران بهویژه تازهواردها بدون هیچگونه تحلیلی اقدام به رفتارهای هیجانی در این بازار کرده و در صفهای خریدوفروش قرار بگیرند. آمارهای ارائهشده از جریان نقدینگی سهامداران حقیقی، نشان میدهد حدود ۱۰۰ هزار میلیاردتومانی که در ابتدای سال ۹۹ وارد بازار شده بود، بهطور کامل از بازار خارج شده و جای خود را به سهامداران حقوقی دادهاند.

در این گزارش ۷۰ سهم پرضرر بازار شناسایی شدهاند که این کار دو درس مالی خواهد داشت: اولا معاملهگران قدیمی در بازار سرمایه میدانند که باید نمادهایی با بیشترین ریزش را در دیدهبان خود داشته باشند. بهطور طبیعی پایان روند نزولی برای یک نماد بورسی که ریزش زیادی را تجربه کرده به معنی آغاز یک روند صعودی یا اصلاح صعودی است که میتواند سود کوتاهمدت خوبی را برای معاملهگران بههمراه داشته باشد. این ۷۰ سهم افت قیمتی سنگینی داشته که درصورت داشتن ظرفیتهای بنیادی و البته فضای مثبت بازار میتوان امیدوار به صعود آنها بود. درس دوم اما صعودهای شارپی و در پی آن سقوطهای عجیب است. ۷۰ سهم مورد بررسی «فرهیختگان» در بازه زمانی ۲۱/۱۰/۱۳۹۸ تا ۲۰/۰۵/۱۳۹۹ بهطور میانگین ۶۰۰درصد رشد قیمتی داشتهاند، این درحالی است که در همین بازه رشد شاخص کل بورس ۳۰۰درصد بوده است. نمیتوان ادعا کرد تمامی سهامهایی که سرنوشت بدتری در بازار داشتهاند، ارزشی نداشتهاند؛ اما مشخص است سهامی که تنها در ۴ ماه ۲ هزار درصد سود میکند، چنین سقوطی هم در انتظارش خواهد بود. براساس صورتهای مالی ارائهشده ۷۰ شرکت موردنظر، ۱۵ شرکت در پایان سال ۹۸ دارای زیان انباشته بودهاند که تابهحال نیز جبران نشده و اتفاقا بر آن اضافه شده است. تنها در یک مورد بانک دی که در بازه صعودی موردنظر ۲۴۳۸درصد رشد داشته، براساس آخرین صورت مالی خود ۸ هزار میلیارد زیان انباشته شناساییشده داشته و در بازه ۲۰/۰۵/۱۳۹۹ تا ۰۹/۱۰/۱۴۰۰ تقریبا ۹۹درصد افت کرده است.

باشگاه ۹۰درصدیها

۲۲ سهم از سهامهای مورد بررسی گزارش در بازه سقوط بازار، بین ۹۰ تا ۹۹درصد از ارزش قیمتی خود را از دست دادهاند که رکوردی منحصربهفرد به شمار میآید، البته تنها این ۲۲ سهم نبودهاند و قطعا درصورت بررسی تمامی نمادها ممکن است که این تعداد از ۵۰ سهم نیز تجاوز کند. قثابت، دی، پتایر، کماسه، قشکر، غگر، پدرخش، سبزوا، لکما، گشان، کیسون، خپارس، فجام، فاراک، دکوثر، شاملا، شتران، بهپاک، ومعلم، دتولید، فلامی، چافست؛ ۲۲ سهمی هستند که سهامداران خود را احتمالا در یک سال گذشته پیوسته در صف فروشی و تابلویی سراسر قرمز قرار دادهاند.

سرمایهگذاران خرد در تله گاوی

بازار گاوی و خرسی چیست؟ این دو واژه برای مشخص کردن روند کلی بازار سرمایه بهکار گرفته میشوند. بهعبارت ساده، هنگامی که بازار روبهرشد باشد و قیمت سهام روند صعودی دارد، میگویند «بازار گاوی» است. این درحالی است که اگر قیمت سهام روند نزولی داشته و رکود در اوضاع اقتصادی حاکم شده باشد، «بازار خرسی» نامیده میشود که میتواند روند بازار را توضیح دهد. فرض کنید قیمت یک سهم در فروردینماه ۱۳۹۹ تقریبا ۲ هزارتومان بوده و در خرداد به ۵ هزارتومان میرسد، در چنین شرایطی سرمایهگذاران جدید اقدام به خرید این سهم میکنند یا سهامداران قدیمیتر بهصورت پلهای اقدام به خرید مجدد از این سهم میکنند. اتفاقا سرمایهگذاران درست پیشبینی کرده بودند و این سهم مجدد رشد میکند و در تیرماه ۱۳۹۹ به ۷ هزارتومان میرسد، اینجاست که سرمایهگذاران حسرت میخورند که چرا رقم بیشتری در این سهم سرمایهگذاری نکردهاند و به تکاپوی فروش داراییهایی مثل طلا و مسکن میافتند تا مجدد به این سهم تزریق کنند. اینجاست که بازار و سهم روند خود را معکوس میکنند و خرسها برنده بازی شده و سهامداران خرد گرفتار تله گاوی میشوند و تا جایی مجبور به ماندن با سهامهای خود میشوند که مانند قسمت قبل که گفته شد، وارد باشگاه ۹۰درصدیها میشوند. این همان سناریویی بود که در سال ۹۹ سهامداران خرد بازار و عمدتا تازهواردان را گرفتار خود کرد، و الا عمده حقوقیها و شرکتهای سرمایهگذار پیش از ریزش بازار ریال سهامهای خود را فروخته بودند. برای جلوگیری از گرفتار شدن در تله گاوی باید اول آموزش دید و آموزش گرفت تا جایی که بتوان بهصورت مستقل تحلیل کرد و غیر از این باید یا از افراد خبره مشورت گرفته شود یا سرمایه به صندوقها واگذار شود. در وهله بعد سرمایهگذاران باید مراقب باشند که نسبت یک سهم نسبت به کل داراییهایشان بهصورت فزایندهای بیشتر نشود و هر بار با ذخیره سودهای رخداده از این کار جلوگیری کنند.

نظر شما