گروه اقتصاد بین الملل پایگاه خبری تحلیلی رادار اقتصاد، مؤسسه تحقیقاتی فیچ معتقد است به علت اتکای محدود بانکهای ایران به سرمایه خارجی و محدود بودن جایگزینهای بانک برای ایرانیها، ریسک بروز بیثباتی مالی در ایران در بازه کوتاهمدت بسیار محدود است.

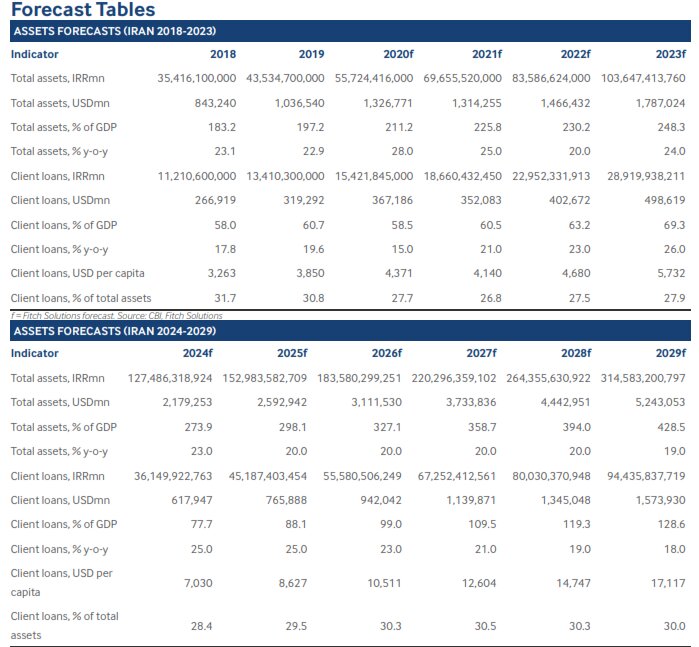

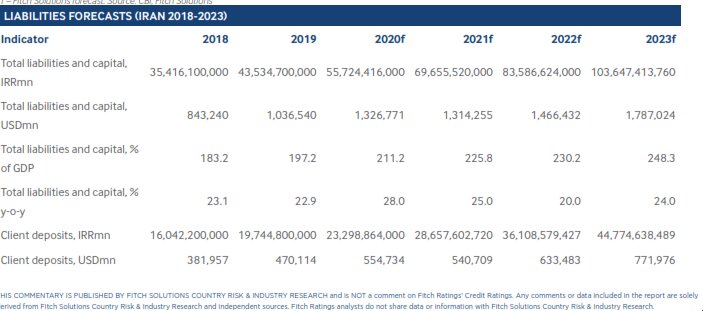

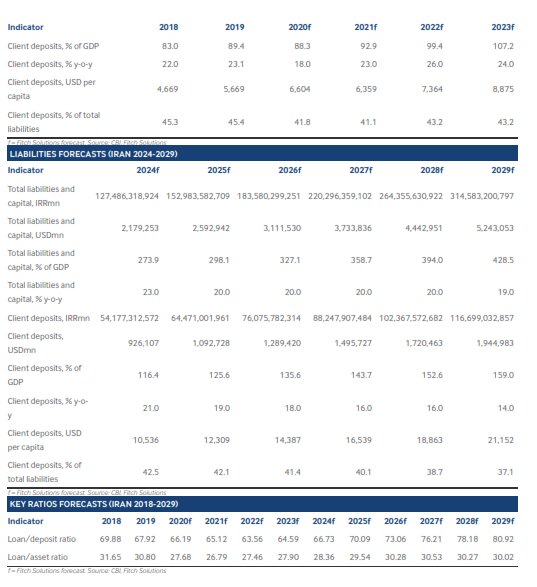

مؤسسه فیچ سولوشنز (Fitch Solutions) این پیشبینی را در جدیدترین نسخه گزارش خود از وضعیت بخش بانکی و خدمات مالی ایران و چشمانداز دهساله آن (نسخه سهماهه سوم سال ۲۰۲۰) مطرح کرده است.

رادار اقتصاد این گزارش که چشمانداز بخش بانکی و خدمات مالی ایران طی سالهای ۲۰۱۹ تا ۲۰۲۹ بررسی میکند را در چند قسمت منتشر خواهد کرد.

در قسمت اول، ارزیابی فیچ از وضعت بخش بانکی ایران ارائه شده است.

در این قسمت همچنین آمده که انتظار میرود نسبت وامهای بلاوصول بانکها در سال جاری به طور قابلتوجهی بالا رود و سطح کفایت سرمایه نیز در این بخش ضعیف بماند.

فیچ همچنین معتقد است روند احیای اقتصادی در دوران پساکرونا کند و ناهموار خواهد بود، چرا که شیوع محلی کرونا هنوز ادامه دارد و کاهش تقاضای خارجی بخشهای صادرات محور را با فشار مواجه خواهد کرد.

در قسمت اول این گزارش آمده است:

ایران در حالی که از دوره پیک بحران کرونا خارج میشود، با چند مسئله مهم اقتصادی مواجه است. ایران بعد از برداشت حجیم از صندوق توسعه ملی و درخواست کمک از صندوق بینالمللی پول، شاهد افت ارزش ریال خواهد بود. ماه جولای ۲۰۲۰ ارزش پول ملی افت تاریخی در برابر دلار داشت و در نتیجه بانک مرکزی باز هم از صندوق توسعه ملی برداشت کرد.

افت ارزش ریال در کنار ادامه تحریمهای آمریکا، ضعف نظارت بانک مرکزی و مشکلات لجستیکی در پردازش تراکنشها باعث میشود سرمایهگذاران خارجی تمایل زیادی به تعامل با بخش بانکداری ایران نداشته باشند. بازگشت ایران به لیست سیاه FATF در فوریه ۲۰۲۰ که میتواند تلاش ایران برای ادغام مجدد در سیستم مالی بینالمللی را تحتالشعاع قرار دهد، مسائل را دشوارتر کرده است.

افزودن به درآمد دولت از طریق فروش تعدادی از بانکها و شرکتهای دولتی میتواند بخش خدمات مالی را رونق دهد و امضای توافق اقتصادی و امنیتی با چین در جولای ۲۰۲۰ نیز احتمالاً منجر به سرمایهگذاری جدید چینیها در بخش بانکی و دیگر بخشهای ایران خواهد شد.

روندها و تحولات اخیر

- اولین واحد از صندوقهای قابل معامله در بورس در ژوئن ۲۰۲۰ راهاندازی شد تا حدود ۱۶۵ هزار میلیارد ریال سهام بانکهای ملت، تجارت و صادرات و دو شرکت بیمه در بورس عرضه شود.

- همراستا با استراتژی افزایش کارایی بانکها، پنج بانک و مؤسسه اعتباری نظامی در حال ادغام شدن با بانک سپه هستند. این ادغام شامل بانکهای انصار، حکمت ایرانیان، مهر اقتصاد، قوامین و مؤسسه اعتباری کوثر میشوند.

- تلاش برای خصوصیسازی داراییهای غیرمالی بانکها باعث میشود بانک سپه سهام خود را از طریق بازوی سرمایهگذاری بورس خود یعنی گروه سرمایهگذاری امید عرضه نماید.

رکود ناشی از کرونا باعث انحراف بیشتر ترازنامه بانکها میشود

- بحران کرونا اختلال شدیدی در فعالیت اقتصادی در ایران به وجود آورده، بر حاشیه سود کسبوکارها و درآمد خانوارها فشار وارد کرده و توانایی آنها برای بازپرداخت اقساط بانکی را کاهش داده است.

- به همین دلیل ما در فیچ انتظار داریم نسبت وامهای بلاوصول بانکها که اکنون هم بیشتر شده در سال جاری به طور قابلتوجهی بالا رود و سطح کفایت سرمایه نیز در این بخش ضعیف بماند.

- با این حال، ریسک بروز بیثباتی مالی شدید در کوتاهمدت محدود است، چون بانکها و دولت اتکای محدودی به منابع بیرونی دارند.

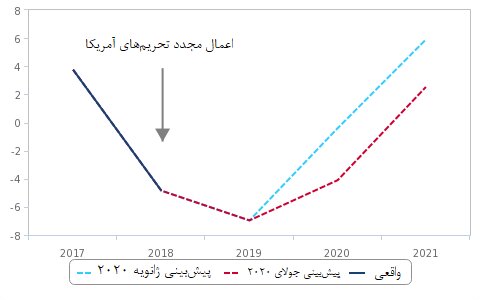

بیماری کرونا در حال زدن آسیب شدید به اقتصاد ایران است. این کشور با ثبت بیش از ۲۶۰ هزار مورد ابتلا به بیماری کووید-۱۹ و ۱۳ هزار فوت بر اثر این بیماری (تا ۱۵ جولای) بیشترین ضربه را از کرونا در منطقه خاورمیانه و شمال آفریقا متحمل شده است. دولت مجموعهای از تدابیر فاصلهگذاری اجتماعی را برای مهار ویروس به اجرا گذاشته که باعث اختلال شدید در فعالیت اقتصادی شده است. نمود این مسئله در پایین آمدن شاخص مدیران خرید (PMI) دیده میشود، این شاخص در ماه مارس و آوریل به ۲۸.۱ رسیده که رقمی بیسابقه محسوب میشود. اگر چه این محدودیتها در حال کاهش هستند، انتظار داریم روند احیای اقتصادی کند و ناهموار باشد، چرا که شیوع محلی ادامه دارد و کاهش تقاضای خارجی همچنان بخشهای صادرات محور را با فشار مواجه خواهد کرد. به طور کلی، ما پیشبینی میکنیم رشد واقعی تولید ناخالص داخلی در سال جاری منفی ۴.۱ درصد باشد که سومین سال متوالی کوچک شدن اقتصاد تحریمزده ایران خواهد بود.

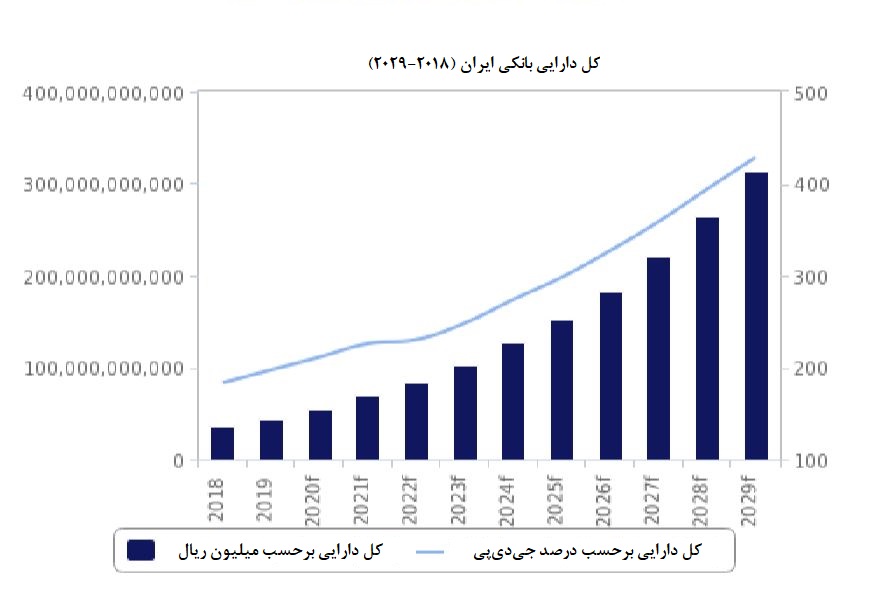

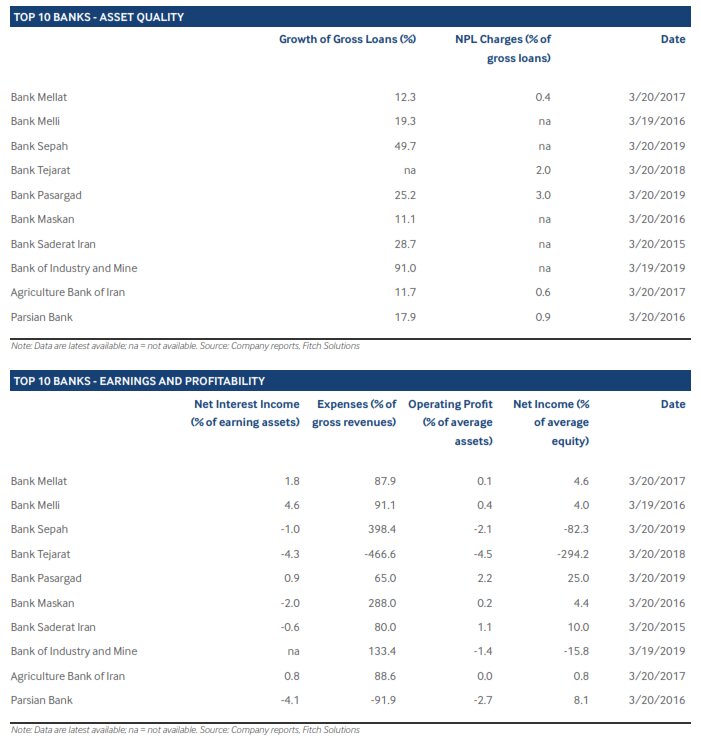

رشد تولید ناخالص واقعی ایران به درصد (ژانویه در برابر جولای ۲۰۲۰ بر اساس پیشبینیهای فیچ)

در این شرایط، سود کسبوکارها پایین خواهد آمد که باعث کاهش نرخ اشتغال و سطح دستمزدها و در نهایت پایین آمدن قدرت خرید خانوار میشود. این مسئله اهمیت بالایی دارد، چون توان مالی دولت به شدت محدود است و ارائه کمک به اقتصاد داخلی در بحران فعلی دشوار شده است. در نتیجه پیشبینی میکنیم وامهای بلاوصول بانکها افزایش چشمگیر پیدا کند، خصوصاً وامهای کسبوکارهای کوچک و متوسط و وامهای شخصی و صنایعی که به شدت تحت تأثیر بیماری کرونا قرار گرفتهاند. قابل توجه است که نسبت وامهای بلاوصول بانکها قبلاً نیز بالا بوده و نرخ رسمی آن حدود ۱۲ درصد بوده و به علت مسائلی چون دستهبندی وامها، این نرخ بیشتر نیز میشود. دستهبندی اصولاً به دخالت دولت و نهادهای مرتبط با دولت در فرآیندهای وامدهی (خصوصاً در دوره ریاستجمهوری محمود احمدینژاد تا سال ۲۰۱۳) مربوط میشود. ضمناً طولانی شدن دوره ضعف اقتصاد کلان، مشکل بازپرداخت وامها را تشدید کرده است.

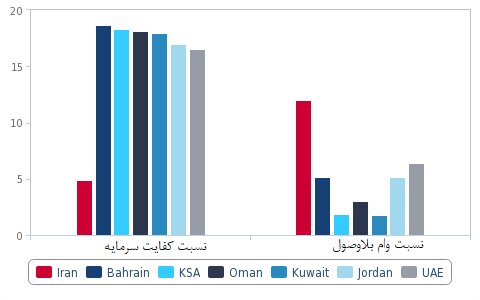

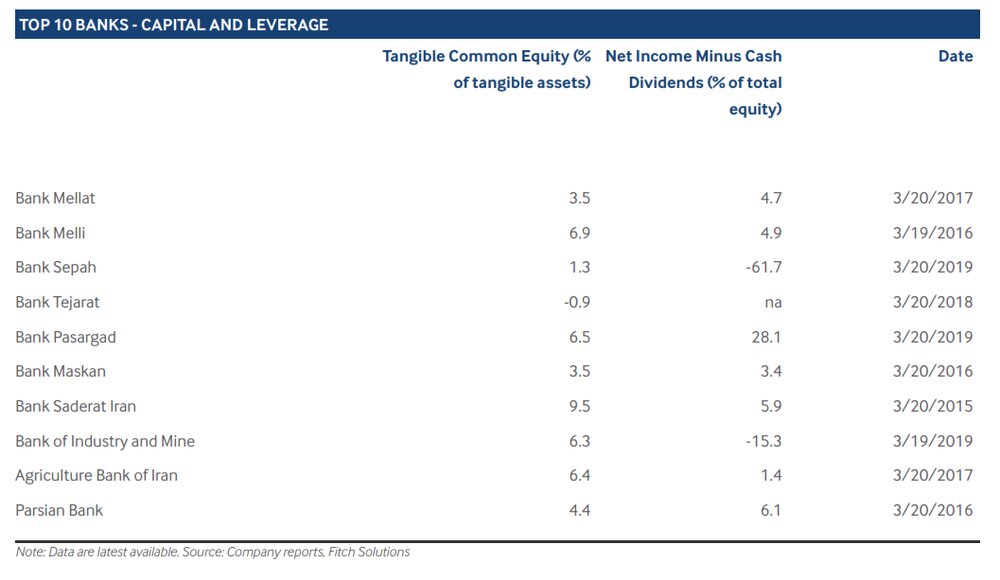

ضمناً با توجه به محدودیتهای مالی، دولت نیز احتمالاً توان تزریق سرمایه به بانکها که شدیداً موردنیاز است را نخواهد داشت و برنامه دولت روحانی در دور دوم برای بازسازی و تأمین سرمایه مجدد بانکها تحت تأثیر قرار میگیرد. درآمدهای بودجهای تحت تأثیر کاهش شدید صادرات نفت و قیمت نفت و کاهش درآمد مالیات در جریان رکود فعلی قرار گرفته است. در نتیجه دولت احتمالاً هزینه کرد مصارف بودجهای نظیر یارانه کالاهای اساسی، حقوق کارمندان و حمایت از طرحهای رفاهی را نسبت به تأمین سرمایه بانکها در اولویت قرار خواهد داد. هشدار میدهیم که نسبت مجموع کفایت سرمایه بانکها از قبل نیز بسیار ضعیف و در حدود ۴.۹ درصد بوده که بسیار پایینتر از استانداردهای منطقه (نمودار پایین) و الزامات بازل است. بنابر گزارشها، بسیاری از بانکها چند سالی است که ضرر میدهند و به شدت نیازمند تزریق سرمایه بانک مرکزی هستند تا بتوانند به اعتباردهی خود ادامه دهند.

نسبت وامهای بلاوصول و کفایت سرمایه در بازارهای منتخب خاورمیانه

علیرغم افزایش آسیبپذیری در این بخش، هنوز هم بر این عقیدهایم که ریسک بیثباتی مالی ایران در کوتاهمدت بسیار محدود است. دلیل اصلی این مسئله اتکای بسیار محدود بانکها به سرمایه خارجی است. به علاوه تحریمهای آمریکا مانع خروج سرمایه از ایران هستند و ضعف پول ملی و تورم بالا به این معنی است که ایرانیها گزینههای محدودی برای نگهداری پول خود در خارج از بانکها دارند. به همین دلیل در سهماهه پیش رو، برداشتهایی دفعی و بزرگ از سپردههای بانکی غیرمحتمل است. با این وجود، با انباشت تراز منفی، احتمالاً به طور کلی احیای بخش بانکی البته به صورت دردناکتر هم برای بانکها و هم برای اقتصاد لازم خواهد بود.

افق رقابتی

نهادهای دولتی اکثر اموال بانکی را در ایران در اختیار دارند، در حالی که برخی از بانکهایی که خصوصی شناخته میشوند، به نهادهای شبهدولتی تعلق دارند. دولت در راستای راهبرد اصلاح بخش خدمات مالی و کاهش نقش آن در بانکهای کشور، صندوقهای قابل معامله در بورس (ETF) را تأسیس نموده تا سهام خود در تعدادی از بانکها را بفروشد. این فروش در راستای سیاستهای دولت در مقابله با تحریمهای آمریکا و بیماری کرونا نیز هست.

بانکهای ملت، تجارت و صادرات اولین بانکهایی هستند که سهمشان عرضه شده است. دولت در بانک ملت ۱۷ درصد، در بانک تجارت ۱۷ درصد و در بانک صادرات نیز ۱۸ درصد سهام دارد. سهمهایی نیز در بانکهای اقتصاد نوین، پست بانک و توسعه تعاون قرار است با صندوق قابل معامله سوم عرضه بشود.

در همین حال دولت فرایند ادغام پنج بانک نظامی و مؤسسه اعتباری در بانک دولتی سپه را آغاز کرده است. این ادغام در راستای اصلاح بخش بانکی و در راستای افزایش کارایی آن است و بانکهای انصار، حکمت، مهراقتصاد، قوامین و مؤسسه کوثر را در برمیگیرد.

با ادامه تحریمهای بینالمللی، بخش بانکی ایران تحت تسلط شرکتهای داخلی باقی میماند و انتظار داریم این تسلط در میانمدت ادامه یابد. گروه کوچکی از مؤسسات خارجی در ایران فعالیت میکنند؛ نظیر بانک تجارت ایران و اروپا که مقر آن در هامبورگ است و بانک سرمایهگذاری همکاری اسلامی که مقر آن در بغداد است. مشارکت با نهادهای مالی خارجی نیز وجود دارد، مانند مورد بانک دوملیتی ایران و ونزوئلا.

با این حال بعید است با توجه به تحریمهای آمریکا تعداد طرفهای خارجی حاضر در بخش بانکی ایران افزایش یابد، ضمن اینکه تعدادی از مؤسسات مالی معتبر مانند استاندارد چارترد، کردیت سوییس، اچاسبیسی، بی ان پی پاریبا، آی ان جی و کردیت اگریکول به دلیل نقض تحریمها با مجازاتهای شدید مواجه شدهاند. اگر چه آمریکا به دلیل ممانعت از تسهیل تحریمهای ضدایرانی در دوران بیماری کرونا مورد انتقاد قرار گرفته، اما بعید است تحریمها در بازه کوتاهمدت رفع شوند.

توانایی بانکهای ایران برای فعالیت در خارج نیز در پی تصمیم سرویس پیامرسان مالی سوئیفت در قطع دسترسی بانکها به این سامانه و اقدامات گروه اقدام مالی مشترک در تشدید بررسی تراکنشهای مرتبط با ایران، در همه مؤسسات مالی جهانی تحتالشعاع قرار گرفته است.

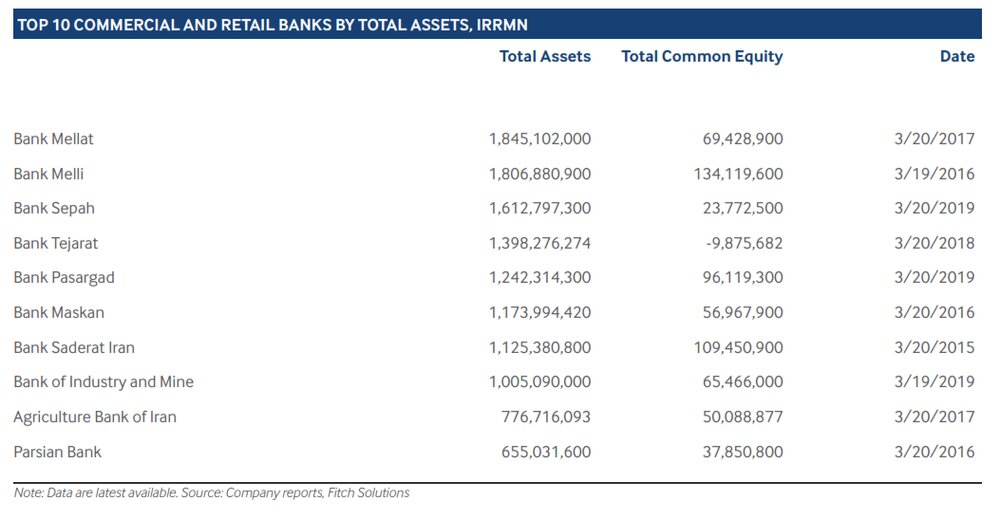

بانک ملت بزرگترین بانک ایران به لحاظ کل دارایی است. این بانک در سال ۱۹۸۰ (۱۳۵۹) با ادغام ۱۰ بانک خصوصی تشکیل شد و از سال ۲۰۰۹ (۱۳۸۸) در بورس تهران عرضه شد و مجموع داراییهای آن در مارس ۲۰۱۷ برابر با ۱۸۴۵۱۰۲۰۰۰۰۰۰۰۰۰ ریال (بیش از ۱۸۴ هزار میلیارد تومان) بوده است. این بانک زیرمجموعههایی در انگلیس، مالزی و ارمنستان و شعباتی در ترکیه و کره جنوبی دارد.

بانک ملی ایران که در ۱۹۲۷ (۱۳۰۶) تأسیس شده قدیمیترین بانک تجاری ایران است. چهل و سه هزار نفر در این بانک کار میکنند و زیرمجموعههایی در اروپا و خاورمیانه و شعباتی در انگلیس، روسیه و افغانستان و بحرین دارد. مجموع کل داراییهای این بانک ۱۸۰۶۸۸۰۹۰۰۰۰۰۰۰۰ ریال (بیش از ۱۸۰ هزار میلیارد تومان) در مارس ۲۰۱۶ بوده است.

بانک سپه تأسیس شده در ۱۹۲۵ (۱۳۰۴) با مجموع دارایی ۱۶۱۲۷۹۷۳۰۰۰۰۰۰۰۰ ریال (بیش از ۱۶۱ هزار میلیارد تومان) اعلامی در مارس ۲۰۱۹ سومین بانک به لحاظ میزان داراییها در ایران است. در ماه مه ۲۰۲۰ دولت طرحی را برای خصوصیسازی داراییهای غیرمالی بانک سپه اجرا کرد و مابقی سهام خود در این بانک را از طریق گروه سرمایهگذاری امید که بازوی سرمایهگذاری بانک است در بازار سهام عرضه نمود. ارزش تخمینی این شرکت ۷۰۰ تریلیون ریال (هفتاد هزار میلیارد تومان) است و بانک سپه قرار است ۱۸ درصد از سهام آن را در فاز اول واگذار کند.

داراییهای بانک تجارت در مارس ۲۰۱۸ برابر با ۱۳۹۸۱۷۶ ۲۷۴۰۰۰۰۰۰ ریال (نزدیک صد و چهل هزار میلیارد تومان) بوده است. منشأ تشکیل این بانک، واگذاری امتیاز فعالیت یک بانک انگلیسی در ایران در قرن نوزدهم بوده و از زمان اجرای قانون ملیسازی بانکها در ۱۹۷۹ به نام بانک تجارت شناخته میشود. این بانک ۳۶ شعبه در سراسر ایران و دفاتری خارجی در فرانسه، انگلیس، چین امارات، آلمان و تاجیکستان دارد. بانک پاسارگاد که تقریباً یک تازهوارد است در سال ۲۰۰۴ به عنوان بانکی خصوصی تأسیس شد. بزرگترین سهامدار آن شرکت سرمایهگذاری پارس آریان با ۹.۸۹ درصد سهام در سال ۲۰۱۷ بوده است. صندوق بازنشستگی سه بانک ایرانی نیز در پاسارگاد سهامدار هستند. کل داراییهای این بانک بیش از ۱۲۴ هزار میلیارد تومن در مارس ۲۰۱۹ بوده است. ششمین بانک به لحاظ دارایی بانک مسکن است که در واقع شرکتی دولتی برای حمایت از ساختوساز و تعمیر مسکن در ایران است. وام های ارائه شده در این بانک به اشکال مختلف نظیر اوراق و صندوق پس انداز برای ساخت و خرید خانه داده می شود. این بانک حساب پس انداز مسکن را در سال ۲۰۱۵ راه اندازی کرد تا خانه اولی ها بتوانند وام ارزان با نرخ بهره پایین تر به دست بیاورند. بانک صادرات هفتمین بانک ایران است که شبکه ای با حدود ۳۰۰۰ شعبه در ایران و دفاتر منطقه ای در کشور های دیگر دارد.

محیط قانونگذاری

ایران اخیراً گامهایی برای کاهش نقش دولت در بخش بانکی از طریق خصوصیسازی بانکها و اصلاح ساختارهای داخلی آنها برداشته است. برنامههایی برای فروش سهام دولت در چند بانک از طریق صندوقهای قابل معامله و خصوصیسازی اموال غیرمالی بانکها در جریان است.

خصوصیسازیها (واگذاری سهام) بخشی از اولین اصلاحات عمده بانکی از سال ۱۹۸۴ هستند و زمینه را برای تغییرات ضروری و تنظیم بخش مالی فراهم میکنند. بخش بانکی ایران در حال حاضر از ضعف قوانین نظارتی، حضور گسترده دولت، توسعه مؤسسات اعتباری غیر متشکل و مشکلاتی در خصوص اتقان گزارشهای مالی رنج میبرد. پیشرفت در اصلاحات وسیع احتمالاً کند خواهد بود، چرا که سهامداران عمده در برابر آن مقاومت میکنند. انتقاد طرفداران اصلاحات بانکی که معتقدند این اصلاحات شمول کافی ندارد نیز مانع دیگری در این زمینه خواهد بود.

قوانین اصلی

در زمینه نظارت مقرراتی مصوبه کلیدی و اصلی قانون پول و بانک مصوب ۱۹۶۰ (۱۳۴۹) است. دیگر قوانین مهم عبارتاند از:

- قانون پول و بانک ایران ۱۹۷۲

- قانون بانکداری بدون ربا ۱۹۸۳

- قانون مدیریت مناطق آزاد صنعتی و تجاری جمهوری اسلامی ایران مصوب ۱۹۹۳

قانونگذاری صنعت بانکی

مهمترین قانونگذار اصلی بانکداری در ایران بانک مرکزی است که در سال ۱۹۶۰ تأسیس شده است. بنابر تصریح قانون پول و بانک ۱۳۴۹، بانک مرکزی مسئول طراحی و اجرای سیاستهای پولی و اعتباری با درنظرگرفتن سیاست اقتصادی عمومی در کشور است (یعنی در چارچوب برنامههای پنجساله توسعه دولت و بودجه سالانه). چهار هدف عمده بانک مرکزی عبارتاند از: حفظ اعتبار ریال، حفظ توازن در تراز پرداختها، تسهیل تراکنشهای تجاری و بهبود توان بالقوه ایران برای رشد اقتصادی. مسئولیتهای این بانک موارد زیر را شامل میشود: نظارت بر بانکها، چاپ اسکناس و ضرب سکه و مدیریت تراکنشهای ارزی و ریالی و جریان آزاد پول. این بانک خزانهدار و صاحب خرج دولت نیز محسوب میشود. بانک مرکزی ۳۲ مؤسسه مالی را تحت نظارت خود دارد: سه بانک تجاری دولتی، بیست بانک خصوصی، پنج بانک تخصصی دولتی، دو بانک قرضالحسنه، یک بانک دوملیتی و یک مؤسسه اعتباری غیربانکی.

شورای پول و اعتبار بالاترین نهاد تصمیمگیری در بانک مرکزی است که از نمایندگان این بانک و وزارت اقتصاد و دارایی و سایر قانونگذاران تشکیل شده است. وظایف آن عبارتاند از همکاری با رئیس کل بانک مرکزی در مدیریت کلی این بانک، هدایت و نظارت بر کلیه امور بانکی بنابر قانون پولی و بانکی کشور، تعریف آنچه فعالیت بانکی شمرده میشود و تأیید اعطای مجوزهای بانکی به صورت موردبهمورد. تمام بانکهای فعال در ایران اهم از داخلی وخارجی ملزم به اجرای تصمیمات شورا بوده و نباید در هیچگونه فعالیت بانکی یا فرعی بانکی (نظیر بازاریابی یا فعالیتهای بین کشوری در حوزه بازاریابی) بدون تأیید شورا وارد شوند. بانکهای خارجی که در تعریف شورا باید بیش از ۴۰ درصد سرمایه آنها در اختیار اتباع یا نهادهای غیرایرانی باشد، میبایست فعالیتهای پیشنهادی خود در ایران را در فرم دریافت مجوز ارائه دهند. لازم به ذکر است که شرکتهای خارجی که مالکیت ۵۱ درصد آنها ایرانی باشد، به عنوان شرکت ایرانی محسوب می شوند و نکته مهم دیگر اینکه تنها دولت ایران میتواند با نهادهای خارجی اقدام به تشکیل بانک مشترک کند.

بانکهای فعال در ایران میبایست تابع فقه اسلامی و اعتباردهی بدون ربا باشند، فارغ از واحد پولی که با آن وام میدهند، تا فعالیت آنها بر طبق قانون بانکداری بدون ربا مصوب ۱۹۸۳ باشد. (تنها تراکنشهای انجام شده با پول خارجی با مناطق آزاد، طبق قانون مدیریت مناطق آزاد صنعتی تجاری، از این قاعده مستثنی هستند و البته این تراکنشها مشمول قوانین حاکم بر آن منطقه خاص است). الزام قانونی بانکداری بدون ربا به بانک مرکزی این امکان را میدهد تا در فعالیتهای پولی و بانکی درون ایران به طرق زیر دخالت کند:

- تعیین حداقل و حداکثر نسبت سود برای بانکها در عقود مشترک و مضاربه (که این نسبتها برای حوزههای مختلف فعالیت متفاوت است).

- طراحی حوزههای مختلف برای سرمایهگذاری و مشارکت در چارچوب سیاستهای اقتصادی مصوب و تعیین حداقل نرخ آتی سود برای پروژههای مختلف سرمایهگذاری و مشارکت (حداقل نرخ آتی سود میتواند در شاخههای مختلف فعالیت تفاوت داشته باشد).

- تعیین حداقل و حداکثر حاشیه سود متناسب با قیمت هزینه کالاهای معامله شده برای بانکها در تراکنشهای اقساطی و اجاره به شرط خرید

- تعیین انواع، حداقل و حداکثر مقدار کمیسیون (کارمزد) خدمات بانکی و هزینه اعمال شده برای راهاندازی حسابهای بانکی

- تعیین حداقل و حداکثر نسبت در عقود مشترک، مضاربه، سرمایهگذاری، اجاره به شرط خرید، تراکنش اقساطی، خریدوفروش اعتباری، معاملات سلف و حسابهای مشتری و همچنین تعیین حداکثر وامی که میتواند به مشتری اعطا شود.

نظر شما