گروه بانک و بیمه پایگاه خبری تحلیلی رادار اقتصاد بانک توسعه ای بانکی است که در راستای حمایت از توسعه اقتصادی و کمک به پیشرفت اقتصادی و با کمکهای مستقیم و غیرمستقیم دولتها به منظور پذیرش ریسک مالی که سایر واسطههای مالی تمایلی به پذیرش آن ندارند، تأسیس شده و مهم ترین وظیفه این موسسات اعتباری اعطای اعتبارات و تسهیلات بلندمدت و میان مدت به اشخاص حقیقی و حقوقی برای مقاصد تولیدی و عمرانی در راستای اهداف توسعه ای جامعه می باشد.

انواع بانک های توسعه ای

بانکهای توسعهای از لحاظ نوع، به چهار دسته زیر تقسیم میشوند:

- بانک توسعه محلی : در کشور آمریکا وجود دارد و وظیفه آن تامین مالی مناطق کمدرآمد یا مناطق با درآمد متوسط در آمریکا میباشد. این کار با هدف ایجاد توسعه اقتصادی در این مناطق است.

- نهادهای مالی بینالمللی : نهادهای مالی هستند که در تاسیس آنها، بیش از یک کشور دخالت داشته است. این نهادها تابع قوانین بینالمللی هستند. سهامداران این نهادها معمولاً دولتها هستند. مشهورترین IFIها به منظور دوبارهسازی اروپا بعد از جنگ جهانی دوم و ایجاد مکانیزمی برای همکاریهای بینالمللی در جهت مدیریت سیستم مالی جهانی تاسیس شدند.

- نهادهای مالی توسعهای نهادهای مالی هستند که شامل نهادهای فاینانس در سطح خرد، نهاد مالی توسعهای مردم و صندوق وام گردش (تجدیدشونده) میباشند.

- بانکهای توسعهای ملی: نهادی مالی هستند که توسط دولت یک کشور ایجاد میشوند. هدف این نهاد مالی تأمین مالی کشور به منظور دستیابی به توسعه اقتصادی است. این نوع بانکها نقش مهمی در تامین مالی بخش خصوصی دارند تا شکاف مالی موجود برای دستیابی به اهداف توسعهای را پر کنند.

اهداف بانک توسعه ای

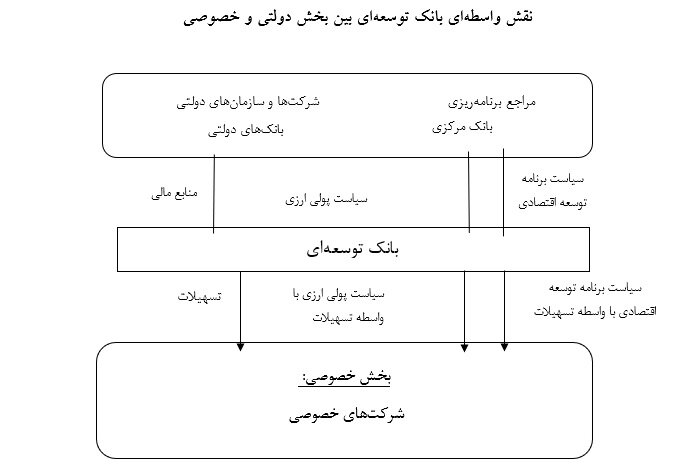

با توجه به فعالیتهای متعدد و متنوع بانکهای توسعهای سه دسته نقشهای واسطهای، ستادی و اجرایی را میتوان برای آنها قایل شد:

الف) نقشهای واسطهای

بیتردید مهمترین جایگاه بانکهای توسعهای در عرصه اقتصاد کشورها، نقشهای واسطهای آنها است. نقشهای واسطهای را میتوان در دو سطح ملی و بینالمللی بازشناخت.

ب) نقشهای ستادی

بانکهای توسعهای بعلت داشتن ارتباطات گسترده و بسیار نزدیک با بخش خصوصی و بنگاههای اقتصادی و وضعیت بازار، اطلاعات تجربی ارزشمندی را ا سطح خرد اقتصادی بدست میآورند که میتواند در عقلایی کردن برنامهریزیها و سیاستگذاریهای کلان و قانونگذاریها بطور مفیدی مورد استفاده قرار گیرند. از این رو در برخی از کشورها، نمایندگان بانکهای توسعهای در برنامهریزی و سیاستگذاریهای ملی و منطقهای مشارکت فعال دارند.

ج- نقشهای اجرایی

بارزترین نقش اجرایی بانکهای توسعهای، زمانی است که آنها برای ترغیب بخش خصوصی، با مشارکت بنگاهها به اجرای طرحها میپردازند و یا برای جبران خلأ سرمایهگذاری مناسب بخش خصوصی، خود رأساً وارد عرصه سرمایهگذاری مستقیم میشوند.

در اقتصاد ایران در راستای رشد و توسعه کشور و هچنین به منظور خروج از رکود، نیاز به سرمایهگذاری بیش از بیش احساس میشود و بانک محور بودن بازارهای مالی و اتکای بیش از اندازه اقتصاد ایران به تأمین مالی از محل شبکه بانکی نیاز به بانک توسعهای که ضمن ارائه خدمات مالی متنوع، تسهیلاتی را نه تنها برای تأمین مالی پروژه های سودآور بلکه برای طرحهای عام المنفعه اختصاص دهند دیده میشود تا کمک بزرگی به سرمایهگذاری و متعاقباً اقتصاد ایران شود.

. کاهش انگیزه بانکهای تجاری برای تأمین منابع مالی در زمان رکود اقتصادی، به دلیل افزایش ریسک فعالیتها، منجر به شکست بازار اعتبارات خواهد شد که این موضوع توجیهکننده حضور دولت در این بخش از طریق ابزار در اختیار خود در قالب بانکهای توسعهای است، کما اینکه براساس مطالعه بانک جهانی، اکثر بانکهای توسعهای جهان (۷۴ درصد) از مالکیت دولتی برخوردار میباشند.

ضرورت وجودی بانکهای توسعهای در کشورهای در حال توسعه امروزی اهمیت دوچندان مییابد، زیرا شکاف توسعه نیافتگی آنها بسیار شدیدتر است. اهمیت بانکهای توسعهای در اقتصاد کشورها و همچنین پذیرش ریسک فعالیتهایی که بانکهای تجاری تمایلی به حضور در آن ندارند، سبب شده است این بانک ها همواره مورد توجه ویژه حمایتی و متفاوت نظارتی دولتها و بانک مرکزی کشورها در مقایسه با بانکهای تجاری قرار گیرند. در ایران نیز نیاز به توسعه و حمایت از توسعه زیرساختی و صنایع کلان کشور بیش از پیش احساس میشود.

چالش ها و مشکلات بانک های توسعه ای

با وجود تاسیس بانکهای توسعهای در کشورهای مختلف، این تجربه در برخی از کشور های با مشکلاتی همراه بوده است. بخش عمده ای از این مشکلات مسائل مربوط به مداخله دولت ها و ضعف قانون گذاری است. در کشور ما به نظر می رسد مشکل اصلی غفلت از ظرفیت ها و تبع آن ابزار های قابل استفاده اسلامی در عملیات این گونه بانک ها است.

۱- مداخله مستقیم دولت در وظایف و فعالیتهای این بانکها

۲-ضعف فضای نهادی در کشورهای در حال توسعه

۳- ضعف قانونگذاری و مدیریت اداره این بانکها ( بطور خاص قانون مشخصی برای این بانک ها در کشور وجود ندارد.)

۴- عدم یکپارچگی میان بانک های توسعه ای و عملکرد مجزا از سیستم مالی

۵- مجوزهای سختگیرانه و نامتناسب این بانکها

۶- وجود نهاد های موازی توسعه ای

۷- محدود بودن ابزار های غیر مالی بانک های توسعه ای در کشور

۸- رقابت با بانک های تجاری در خصوص برخی از بانک های توسعه ای و تخصصی

۹- عدم بکارگیری کامل ظرفیت یانک های توسعه ای در کشور

۱۰- عدم تطابق برخی ابزارها با عقود اسلامی

در فضای بانکداری ایران اسلامی با عنایت به تصویب قانون بانکداری بدون ربا در سال ۱۳۶۲ عملا بانک های توسعه ای همانند بانک های تجاری می بایست از ابزار های مالی اسلامی بهره ببرند. به نظر می رسد در شرایط فعلی مدیریت ارشد این بنگاه های اقتصادی می بایست ضمن آشنایی با سازو کار فقهی این ابزار ها با ادبیات کلاسیک و مدرن بانکداری توسعه ای نیز آشنایی کامل داشته باشد. حضور مدیری از این جنس می تواند مرهمی بر زخم سنواتی ناشی از عدم همسویی میان دانش دانشگاهی و حوزوی بوده و می تواند از تحمیل عدم النفع و خسارات جدی به شبکه بانکی جلوگیری نماید.

نظر شما