به گزارش پایگاه خبری تحلیلی رادار اقتصاد به نقل از ایبِنا، مرکز پژوهشهای مجلس در گزارشی به بررسی طرح دوفوریتی جهش تولید و تامین مالی مسکن پرداخته و در بخشی از این گزارش آورده است: به طور مشخص این طرح موجب افزایش نقدینگی و در نتیجه افزایش تورم خواهد شد. به طور کلی با وضعیت رشد نقدینگی حال حاضر و تورم و انتظارات تورمی بالا، نباید قوانینی تصویب شوند که سرعت رشد نقدینگی را بالا ببرند و موجب دامن زدن به تورمهای خیلی بالاتر در اقتصاد ایران شوند. مهم ترین دغدغه سیاستگذار باید کنترل تورم باشد. به نظر میرسد بخش مسکن بیش از آنکه نیاز به پمپاژ نقدینگی داشته باشد، نیازمند تنظیمگری عرضه و تقاضا، رفع موانع مربوط به ساخت مسکن، مولدسازی زمینهای شهری و فروش آن به متقاضیان، کنترل سوداگریهای نامولد و جهتدهی نقدینگی موجود به پروژههای ساخت مسکن است.

رشد نقدینگی، نتیجه اجرای طرح جهش تولید و تامین مسکن

منابع مالی طرح دوفوریتی جهش تولید و رونق مسکن مهمترین بخش این طرح تلقی میشود و در حقیقت پذیرش یا عدم پذیرش شیوه تامین مالی این طرح یکی از عوامل تاثیرگذار در موافقت یا مخالفت با کلیات این طرح خواهد بود.

در بررسی شیوه تامین مالی در متن فعلی این طرح، هرچند الگوی تامین مالی این طرح به پایه پولی یا پول پُرقدرت بانک مرکزی متکی نیست، ولی نگرانیهایی درخصوص رشد نقدینگی از ناحیه اعطای تسهیلات بانکی موضوع این طرح وجود دارد که در ارتباط با آن نکات زیر حائز اهمیت است:

اختصاص ۲۵ درصد تسهیلات پرداختی به بخش مسکن با در نظر گرفتن رشد ۲۵ درصدی کل تسهیلات پرداختی و نقدینگی در سال ۱۳۹۹ (که بسیار خوشبینانه است) معادل پرداخت ۳۰۰ هزار میلیارد تومان تسهیلات بخش مسکن خواهد بود. این در حالی است که این رقم در سال ۱۳۹۸، ۳۴ هزار میلیارد تومان بوده است و رشد ۷۸۲ درصدی این متغیر طی یک سال بدون پیامدهای جانبی منفی برای سایر بخشهای اقتصادی مقدور نیست.

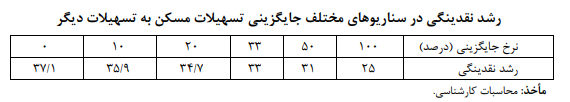

به عبارت روشنتر در صورتی که بانکها تسهیلات موضوع این ماده را پرداخت کنند دو حالت متصور است: حالت اول اینکه این تسهیلات جایگزین تسهیلات پرداختی به سایر بخشهای اقتصادی نظیر سرمایه در گردش بخش صنعت، کشاورزی و... میشود که عملا رونق بخش مسکن با هزینه تشدید رکود سایر بخشهای اقتصاد امکان تحقق دارد. حالت دوم این است که این تسهیلات جایگزین نشود و اعطای تسهیلات قبلی کمافیالسابق تداوم داشته باشد در این صورت شاهد رشد بسیار بالای نقدینگی خواهیم بود که در جدول ذیل محاسبات سرانگشتی راجع به آن خواهد آمد:

همانطور که جدول فوق نشان میدهد در صورتی که تنها ۵۰ درصد تسهیلات پرداختی موضوع این طرح، جایگزین تسهیلات قبلی شود، ۶ واحد درصد رشد نقدینگی سال ۱۳۹۹ بیشتر از گذشته (۲۴ درصد افزایش رشد نقدینگی) خواهد بود. مقایسه تغییر مانده تسهیلات پرداختی در سال ۱۳۹۸ (۳۰۰ هزار میلیارد تومان) با آنچه طرح بانکها را ملزم کرده است (۳۰۰ هزار میلیارد تومان) میتواند ارزیابی از آثار پولی این طرح را واقعیتر کند.

تسهیلات بلندمدت مسکن تامین مالی تولید را مختل میکند

تسهیلات بانکها از حیث سررسید متنوع هستند. از تسهیلات سرمایه در گردش بعضاً یکماهه تا تسهیلات مسکن ۱۲ساله. از آنجایی که سپردههای بانکها کاملا نقدشونده است، یکی از وظایف بانک مدیریت تطابق سررسید داراییها و بدهیهاست؛ یعنی حتیالامکان سعی کند منابع پایدار و بلندمدت جذب کند و تسهیلات بلندمدت را متناسب با منابع بلندمدت اعطا کند. ماده (۳) این طرح اشعار میدارد که بانکها ملزم هستند معادل ۲۰ درصد تسهیلات پرداختی را به ساخت واحدهای موضوع این طرح اختصاص دهند. این در حالی است که برخی از تسهیلات بانکها ۶ بار در سال پرداخت و بازپرداخت میشود؛ یعنی تسهیلات سرمایه در گردش دوماهه تسویه شده و مجدداً دریافت میشود، در چنین شرایطی بانک باید معادل ۱.۵ برابر سرمایه در گردش دوماهه یا برابر با تسهیلات سرمایه در گردش سهماهه تسهیلات مسکن بلندمدت ۲۰ ساله پرداخت کند که به نظر میرسد انگیزه بانکها برای اعطای تسهیلات سرمایه در گردش را به شدت کاهش میدهد و تأمین مالی تولید را مختل میکند. از طرفی از حیث سلامت بانکی و مدیریت نقدینگی نیز چنین الزامی به بانکها مخاطره نقدینگی بانکها را افزایش میدهد و انتظار اعطای تسهیلات ۱۲ساله معادل یکچهارم تسهیلات یکماهه تکلیفی مالایطاق به نظر میرسد. در این راستا پیشنهاد میشود ملاک از تسهیلات پرداختی به مانده تسهیلات پرداختی تغییر یابد.

الزام به تخصیص ۲۰ درصد از پرداخت تسهیلات مسکن به ساخت به عنوان یک حکم دائمی و قانونی با توجه به اینکه ممکن است شرایط تغییر کند، خیلی مناسب نیست و پیشنهاد میشود تعیین سهم انواع مختلف تسهیلات مسکن به شورای پول و اعتبار واگذار شود.

اعطای تسهیلات بلندمدت نیازمند تسهیل تجهیز منابع بلندمدت برای بانکهاست، که متأسفانه طرح مذکور فاقد چنین ویژگی است و صرفاً بانکها را به اعطای تسهیلات بلندمدت مکلف کرده است.

عدم استفاده از ظرفیت بازار سرمایه در تأمین مالی ساخت مسکن نیز دیگر اشکال طرح مورد بحث است، این در حالی است که تأسیس صندوقهای سرمایهگذاری زمین و ساختمان توسط بانکها و مؤسسات اعتباری غیربانکی با مانع قانونی مواجه است و طرح مذکور میتواند آن را مرتفع کند.

الزام به پرداخت تسهیلات ودیعه مسکن بدون تامین منابع مالی

جدا از بانکهای تخصصی برخی از بانکها اساساً مدل کسبوکار آنها تأمین مالی شرکتی است و تخصصی در تأمین مالی خانوار و مسکن ندارند و تکلیف آنها به پرداخت تسهیلات مسکن نیز محل تأمل دارد. ـ ماده (۱۷) طرح به مقوله تسهیلات ودیعه مسکن ورود کرده است و بدون تأمین منابع مالی به بانک مرکزی تکلیف کرده که شرایط اعطای تسهیلات مذکور را با نرخ ترجیحی فراهم کند. این ماده عملا به معنای افزایش پایه پولی خواهد بود که میتواند آثار علیحدهای بر رشد نقدینگی و تورم علاوه بر آنچه پیش تر گفته شده داشته باشد.

نظر شما