به گزارش پایگاه خبری تحلیلی رادار اقتصاد به نقل از اقتصادآنلاین ؛ به گزارش اکونومیست، اظهارنظر آقای پاول در مورد افزایش بزرگ غیرمعمول کافی بود تا جرقه معکوس بخشی از افزایش شدید بازده اوراق قرضه در روزهای قبل و افزایش قیمت جبرانی سهام را ایجاد کند. اما هر اندازه هم که او سعی کرد پیام خود را خوب جلوه بدهد، نرخها افزایش یافت و در نتیجه مطمئنا شانس فرود سخت برای اقتصاد افزایش یافته است. در حال حاضر به شکل گستردهای انتظار رکود اقتصادی وجود دارد اگرچه (هنوز) فدرال رزرو انتظار آن را ندارد. تغییرات سریع در حال و هوای بازار نشان میدهد که فدرال رزرو و سایر بانکهای مرکزی کشورهای ثروتمند تا چه حد کنترل اتفاقات را از دست دادهاند.

تصمیم فدرال رزرو در مورد نرخ بهره در پایان چند روز فوق العاده در بازارهای مالی گرفته شد که در آن بازده اوراق با نرخ بیسابقهای افزایش یافت، بازارهای سهام سقوط کرد و داراییهای پرریسکتر به ویژه بیتکوین و همچنین اوراق قرضه دولتی ایتالیا عقب نشینی داشت. داستان نه در واشنگتن یا نیویورک، بلکه در سیدنی آغاز شد جایی که هفتم ژوئن، بانک مرکزی استرالیا RBA نرخ بهره معیار خود را ۰.۵واحد درصد افزایش داد و دلیل آن را نگرانی فزاینده در مورد تورم عنوان کرد. این روند در آمستردام ادامه یافت، جایی که در روزهای بعد بانک مرکزی اروپا ECB نشست سیاست پولی خود را در فاصلهای از موقعیت معمول خود در فرانکفورت برگزار کرد. کریستین لاگارد رییس بانک مرکزی اروپا تایید کرد که افزایش ۰.۲۵واحد درصدی نرخ بهره در ماه جولای در برنامه آنها بوده است اما او بسیار فراتر رفت. لاگارد گفت که بانک مرکزی اروپا انتظار دارد نرخ بهره را حداقل ۰.۵واحد درصد در ماه سپتامبر افزایش دهد و پس از آن افزایش «پایدار» را پیشبینی کرد. کاتالیزور این موضع تندروانه، تجدیدنظر شدید رو به بالا در پیشبینیهای بانک مرکزی برای نرخ تورم بود.

این مساله، زمینه را برای یک تغییر چشمگیر در بازارهای اوراق قرضه فراهم کرد که اتفاقات کشورهای دیگر آن را تحریک میکرد. بازدهی اوراق قرضه ده ساله دولت آلمان که با نام باند شناخته میشود، در روزهای پس از آن به سرعت به بالای ۱.۷۵ درصد رسید. بازده اوراق قرضه دولتی منطقه یورو به ویژه btps ایتالیا حتی افزایش بیشتری داشت. اسپرد btps بیش از باند بود و بازده اوراق قرضه ده ساله این کشور را به بالای ۴ درصد رساند. در واقع اسپرد به قدری سریع افزایش یافته بود که بانک مرکزی اروپا در ۱۵ ژوئن یک جلسه اضطراری برای رسیدگی به این موضوع برگزار کرد.

اما علیرغم تمام این اتفاقات، اخبار آمریکا بود که بازارها را به واقع متحول کرد. ارقام منتشر شده در روز جمعه ۱۰ ژوئن نشان داد که تورم در ماه می به ۸.۶ درصد رسید که بالاترین نرخ تورم از سال ۱۹۸۱ تاکنون بوده است. بدتر از همه، نظرسنجی دانشگاه میشیگان نشان داد که انتظارات مصرف کنندگان از تورم میان مدت به طور قابل توجهی افزایش یافته و در چنین شرایطی کاهش تورم سختتر به نظر میرسید.

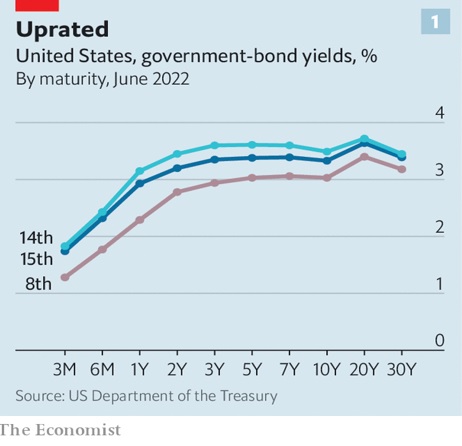

بازدهی اوراق قرضه خزانهداری به شدت افزایش یافت چرا که بازار اوراق قرضه شروع به قیمتگذاری بر اساس افزایش بیشتر و سریعتر نرخ بهره توسط فدرال رزرو کرد. همانطور که در نمودار زیر مشخص است بیشترین حرکت در محدوده کوتاه انتهای منحنی بازده بود که شدیدترین حساسیت را نسبت به تغییرات سیاست پولی دارد. بازده اوراق قرضه خزانهداری دو ساله تنها در دو روز معاملاتی ۰.۵۷واحد درصد افزایش یافت اما همزمان نرخهای بلندمدت نیز تغییر کردند.

(نمودار بازده اوراق قرضه آمریکا در ژوئن ۲۰۲۲)

بازار سهام به سختی توانست از این مساله فرار کند. شاخص اساندپی۵۰۰ که شاخص سهام پیشروست، در روز دهم ژوئن ۳ درصد و دوشنبه پس از آن ۴ درصد کاهش یافت. زیانهای انباشته، بازار سهام را وارد قلمروی نزولی کرد که به عنوان افت بیش از ۲۰ درصدی نسبت به اوج اخیر آن تعریف میشود. بدتر از آن، شاخص فناوری نزدک بیش از ۳۰ درصد کاهش یافته بود. اگرچه افزایش بازدهی اوراق قرضه خزانهداری قیمت سهام را کاهش داد اما همزمان باعث افزایش شاخص دلار شد. شاخص dxy که یکی از شاخصهای دلار آمریکاست، در برابر ۱۲ ارز دیگر کشورهای ثروتمند، تاکنون ۱۰ درصد افزایش یافته است. روند صعودی شاخص دلار به ویژه در برابر ین ژاپن که به پایینترین سطح ۲۴ سال اخیر خود سقوط کرده، بسیار نمایان است. در حالی که فدرال رزرو در حال تشدید سیاستهای خود برای کاهش تورم است، بانک مرکزی ژاپن به شدت در حال خرید اوراق قرضه برای افزایش تورم است.

نوسانات اخیر به ویژه در بازار اوراق قرضه نسبتا شدید به نظر میرسد. چه چیزی میتواند این روند را توضیح دهد؟ به همان اندازه که پس زمینه تورم از قبلتر چندان خوشایند به نظر نمیرسید، سرمایهگذاران خود را با این ایده دلداری دادهاند که شرایط بدتری را هم در گذشته دیدهاند. نظرسنجی جهانی مدیر صندوق بانک آمریکا نشان میدهد که در هفتههای اخیر، سرمایهگذاران تخصیص منابع خود به اوراق قرضه را شاید با قضاوت در مورد توقف کاهش قیمت اوراق، افزایش دادهاند چرا که قیمت اوراق قرضه برعکس بازده اوراق حرکت میکند و اگر چنین باشد، ارقام ضعیف تورم اشتباه آنها را آشکار کرده است.

(نمودار روند سقوط دو شاخص اساندپی۵۰۰ و نزدک از ماه آوریل تاکنون)

بازاری که به شدت به یک جهت متمایل است، اغلب با تغییر فاکتورها عقب نشینی و نقدینگی ضعیف این اثر را تقویت میکند. تغییرات در مقررات، نگهداری مقدار زیادی اوراق قرضه برای تسهیل تجارت مشتریان را برای بانکها پرهزینهتر کرده است. فدرال رزرو که زمانی خریدار قابل اعتماد اوراق قرضه خزانهداری بود، اکنون خرید را متوقف میکند. زمانی که سرمایهگذاران میخواهند اوراق را بفروشند، تعداد کمی از افراد حاضرند طرف دیگر معامله را بپذیرند. حرکات شدید بازار در روزهای باقیمانده تا برگزاری نشست فدرال رزرو، به شدت حس ترس را افزایش داد.

با این حال، سخت است که استدلال کنیم سرمایهگذاران دیدگاه صعودی دارند. نظرسنجی بانک آمریکا نشان میدهد که خوش بینی مدیران صندوقها در مورد چشمانداز اقتصادی، در پایینترین سطوح خود قرار دارد. آیا میتوان از این سقوط سخت جلوگیری کرد؟ حتی آقای پاول هم نسبت به این مساله اقناع نشده است. به نظر میرسد که باید برای مشکلات بیشتر آماده شد.

نظر شما